Ist die Nvidia Aktie ein gutes Investment für die nächsten 10 Jahre?

- Stefan Waldhauser

- 11. Okt. 2023

- 8 Min. Lesezeit

Aktualisiert: 13. Okt. 2023

Dieser Beitrag erschien erstmals im Mai 2023. Er wurde aktualisiert und erweitert mit dem Stand vom 10.10.2023.

Durch den allgegenwärtigen AI Hype ist der Chip-Anbieter Nvidia zur Mainstream-Aktie avanciert. Auch bei Nicht-Techies hat sich mittlerweile herumgesprochen, dass das Unternehmen extrem vom Siegeszug der Künstlichen Intelligenz profitiert. Viele Kleinanleger haben die Aktie inzwischen genauso selbstverständlich in ihren Depots wie Apple oder Microsoft.

Und der Erfolg gibt den glücklichen Nvidia Aktionären recht: Angetrieben von herausragenden Ergebnissen im 1. Halbjahr 2023 hat die Nvidia Aktie in diesem Jahr bereits über 200% zugelegt. Nvidia Aktionäre, die länger als 5 Jahre dabei sind, freuen sich sogar über einen Tenbagger. Herzlichen Glückwunsch!

Insgesamt wird Nvidia aktuell mit einem Enterprise Value von über $1.100 Mrd. bewertet, gehört längst zu den 10 wertvollsten Unternehmen der Welt und bringt damit fast genauso viel auf die Waage wie Amazon. Und das obwohl Nvidia gerade mal 6% vom Umsatz des E-Commerce-Riesen erwirtschaftet!

Um besser zu verstehen wie diese Kursentwicklung zustande kommt, tut es vielleicht ganz gut, sich mal wieder ins Gedächtnis zu rufen, dass derartige erratische Bewegungen bei Aktien in einem Hype rund um neue Technologien nicht etwa ungewöhnlich sind, sondern sogar regelmäßig auftreten.

Was ist ein Tech Hype eigentlich?

Der Begriff "Hype" bezeichnet im Zusammenhang mit neuen Technologien eine intensive Aufmerksamkeit und Begeisterung rund um ein bestimmtes Produkt oder einer Basistechnologie. Diese Aufmerksamkeit und Begeisterung übersteigt oft das, was durch die tatsächlichen Eigenschaften oder den tatsächlichen Wert der Technologie gerechtfertigt ist.

Hypes können durch verschiedene Faktoren ausgelöst werden, darunter Medienberichterstattung, Mundpropaganda, Marketingkampagnen und soziale Medien. Es ist wichtig zu beachten, dass ein Tech-Hype nicht unbedingt etwas Negatives ist. Ein Hype kann dazu beitragen, das Bewusstsein für eine neue Idee oder ein neues Produkt zu schärfen und kann oft dazu führen, dass mehr Menschen es ausprobieren oder sich damit auseinandersetzen.

Allerdings führt ein Hype auch regelmäßig zu überhöhten Erwartungen, die dann enttäuscht werden, wenn das Produkt, die Idee oder das Ereignis nicht den gehypten (sprich übersteigerten) Erwartungen entspricht.

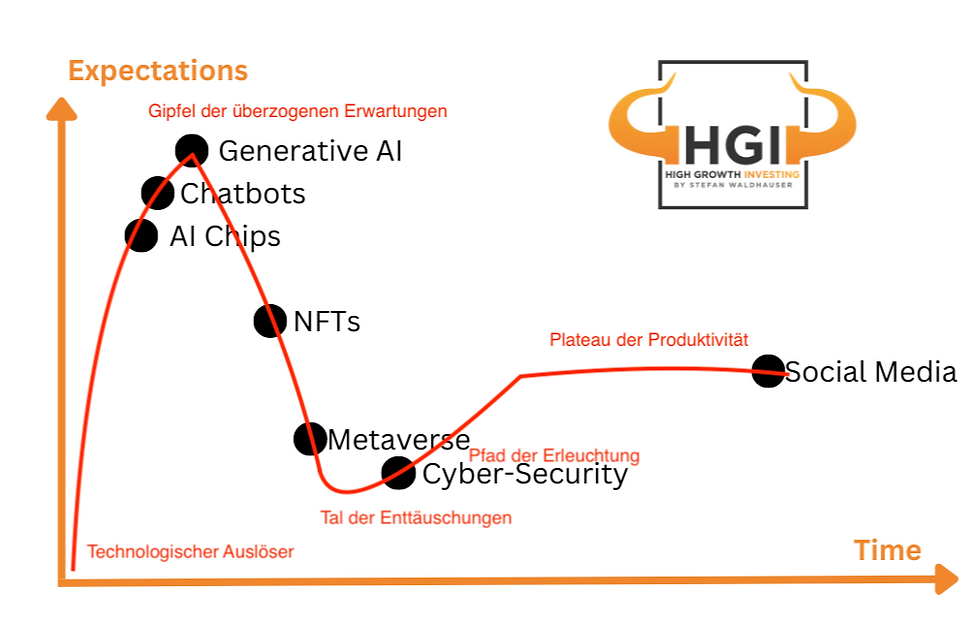

Der Hype-Lebenszyklus

Der Hype-Lebenszyklus ist ein Konzept, das vom IT-Beratungsunternehmen Gartner entwickelt wurde. Er beschreibt die Akzeptanz und Auswirkungen von Technologien und Innovationen über die Zeit.

Der Hype Cycle besteht aus fünf Phasen:

Der Hype-Lebenszyklus

Technologischer Auslöser (Technology Trigger ): Eine neue Technologie oder Innovation entsteht und erzeugt erhebliches Medieninteresse, obwohl es noch wenig nutzbaren Produkte oder bewährten Anwendungen gibt. Der Trigger des gegenwärtigen AI Hypes war die Vorstellung von ChatGPT im November 2022. Seitdem gibt es fast täglich neue Nachrichten im Bereich der Generativen AI (GenAI), es ist ein regelrechter Goldrausch in der Branche ausgebrochen.

Gipfel der überzogenen Erwartungen (Peak of Inflated Expectations): Die Erwartungen an die große Masse von derartigen AI Tools sind riesengroß, die Werbung für die gerade auf den Markt drängenden Produkte und die steigenden Börsenkurse der „AI-Aktien“ schürt diese immer weiter. Obwohl seriöse AI Experten vor überzogenen Erwartungen warnen, springt die Masse auf den Zug auf. Es gibt erstaunliche erste Erfolge z.B. bei der AI-basierten Generierung von Texten und Bildern, aber auch viele Misserfolge wie die Halluzinationen von ChatGPT und Co., was letztendlich zu Skepsis führen wird. Diese Phase könnte vielen GenAI Anwendungen ab 2024 bevorstehen.

Tal der Enttäuschungen (Trough of Disillusionment): Die Technologie wird nicht so schnell angenommen wie erwartet und wird oft als Misserfolg angesehen. Auch im Bereich der generativen AI werden viele letztlich enttäuscht sein, dass die AI zwar tolle Assistenz leisten und Effizienzsteigerungen bringt, aber letztlich auch keine Wunder vollbringen kann. Die meisten Hersteller von AI Produkten werden im gnadenlosen Verdrängungswettbewerb aufgeben, während andere weitermachen und ihre Produkte oder Dienstleistungen verbessern. Unzählige Softwarehersteller haben aktuell z.B. auf GPT basierende KI Chatbots in der Entwicklung. Der Mehrwert dieser Tools für den Benutzer ist noch längst nicht überall bewiesen. Durch dieses Tal der Enttäuschungen gehen aktuell z.B. Technologien wie die noch im Vorjahr gehypten NFTs und das Metaverse.

Pfad der Erleuchtung (Slope of Enlightenment): Die Technologie wird in dieser Phase immer besser verstanden und implementiert. Unternehmen lernen, wie sie die Technologie für ihr Geschäft nutzen können. In dieser Phase sehe ich gerade etliche Cyber-Security Technologien und ihre Aktien. Der Hype ist vorbei, die Aktien sind abgestürzt, aber die Security-Technologien sind unternehmenskritisch und dürften eine große Zukunft vor sich haben. Generell ist das eine gute Phase, um in ehemals gehypte Technologien zu investieren.

Plateau der Produktivität (Plateau of Productivity): Die Technologie wird breit akzeptiert und genutzt. Der Markt wird stabiler und ist von seiner Größe her nun recht gut abschätzbar. Führende Player haben sich herauskristallisiert. In dieser Phase würde ich die aktuelle Welt der Social Media sehen.

Der AI Hype um Nvidia

Nvidia wird tatsächlich wie kaum ein anderes Unternehmen vom Quantensprung in der AI profitieren. Der führende AI Chip-Hersteller ist sicherlich der bekannteste "Schaufelverkäufer" in diesem Goldrausch. Dabei ist es keineswegs sicher, wieviel AI Gold es eigentlich zu entdecken gibt, geschweige denn wieviele Schaufeln ausgerechnet Nvidia wird verkaufen können.

Aber im Ernst: Nvidia ist bekannt für seine GeForce-, Quadro- und Tesla-GPUs sowie für die Tensor-Kerne, die in seinen neueren GPUs eingebaut sind und speziell für KI- und maschinelles Lernen optimiert sind. Nvidia hat auch eine umfangreiche Softwarebibliothek für KI und maschinelles Lernen namens CUDA entwickelt, die weit verbreitet ist und einen wichtigen Vorteil für Nvidia darstellt.

Wie groß ist der Markt für AI Chips?

Es gibt unterschiedliche Prognosen zur Größe des Marktes für KI-Chips in den kommenden Jahren. Bei Statista wird prognostiziert, dass der Markt für KI-Chips von $20 Mrd. im Jahr 2022 auf $165 Mrd. im Jahr 2030 wachsen wird, mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von etwa 30%. Andere Marktforscher sagen voraus, dass der Markt für KI-Chips bis 2032 rund $228 Mrd. US-Dollar erreichen wird.

Mit anderen Worten: Es ist ein großer, ja ein sehr großer Markt, aber kein Mensch kann die Größe des längerfristig erreichbaren TAM (Total Adressable Market) für Nvidia wirklich seriös vorhersagen. Ebenso wenig wie den Marktanteil von Nvidia.

Wenn man sich die längerfristigen Analystenschätzungen für Nvidia anschaut, dann soll das Unternehmen bis 2028 angeblich $147 Mrd. Umsatz erreichen.

Derzeit gehen die Analysten also mehrheitlich davon aus, dass Nvidia seine monopolartige Stellung im boomenden Markt für AI Chips auf Jahre hinaus festigen kann.

Aktuell verdient Nvidia an seinen GPU Chips traumhafte Margen. Nvidia verkauft seinen KI-Chip H100 für 25.000 bis $30.000. Die Analysten von Raymond James schätzten die Herstellungskosten auf nur gut $3.000.

Die Nettomargen von Nvidia werden daher im laufenden Geschäftsjahr wohl auf über 40% regelrecht explodieren. Nach einem Gewinn pro Aktie von 1,74$ im letzten Geschäftsjahr wird der Gewinn sich im laufenden Jahr wohl auf ca. 10$ pro Aktie vervielfachen.

Aber damit nicht genug: Die Analysten unterstellen mit ihren Zahlenreihen, dass die abnormal erhöhte Profitabilität in den kommenden Jahren sogar noch weiter gesteigert werden kann und glauben an Nettomargen von ca. 50% und das über viele Jahre hinweg.

Ich glaube nicht an dieses Best-Case-Szenario. Schon alleine weil ich mich an keine vergleichbare Situation an den Tech-Märkten erinnern kann, in der ein Hardwarehersteller in einem attraktiven Massenmarkt solche Margen über einen längeren Zeitraum erzielen konnte.

Auch wenn die Nvidia Fans das anders sehen: Es gibt für mich keinen nachvollziehbaren Grund dafür, warum in den kommenden Jahren keine Wettbewerber auftauchen sollten, die Nvidia gewisse Marktanteile abnehmen oder zumindest an den Margen knabbern werden.

Die Wettbewerbssituation bei AI Chips

Hier ein durchaus länglicher Überblick über die „Marktbegleiter“ von Nvidia, die derzeit gerne unterschätzt werden:

AMD: Advanced Micro Devices (AMD) ist bekannt für seine Grafikprozessoren (GPUs), die in vielen KI-Anwendungen verwendet werden, da sie in der Lage sind, viele parallele Berechnungen durchzuführen, was für diese Arten von Aufgaben besonders nützlich ist. Damit ist AMD ein direkter Konkurrent von Nvidia.

In den letzten Jahren hat AMD seine Präsenz im GPU-Markt verstärkt und Nvidia in bestimmten Segmenten Konkurrenz gemacht, insbesondere im Bereich der Gaming-GPUs. AMD hat wie Nvidia seine eigene Software- und Hardware-Infrastruktur für KI und maschinelles Lernen, einschließlich der ROCm-Plattform (Radeon Open Compute) und der MI-Serie von GPUs, die speziell für KI-Anwendungen entwickelt wurden.

Intel: Intel bietet verschiedene Arten von Hardware für KI, darunter CPUs, FPGAs (Field Programmable Gate Arrays) und spezialisierte AI-Chips wie die Nervana Neural Network Processors. Viele Investoren haben Intel aufgrund der desaströsen Entwicklung der vergangenen Jahre bereits abgeschrieben. Ich halte ein Comeback für durchaus möglich, auch wenn es dafür aktuell noch wenig konkrete Anhaltspunkte gibt.

IBM: IBM hat den Power9-Chip entwickelt, der für AI-Workloads optimiert ist. IBM hat auch wie auch Google eine grundlegend neue Quantum Computing-Technologie entwickelt, die in der Zukunft eine wichtige Rolle in KI-Systemen spielen könnte.

Google: Google hat seine eigenen AI-Chips namens Tensor Processing Units (TPUs) entwickelt, die speziell für maschinelles Lernen und Deep Learning optimiert sind.

OpenAI: Der u.a. von Microsoft finanzierte ChatGPT Hersteller überlegt laut eines Berichtes von Reuters ebenfalls, zukünftig seine eigenen AI Chips zu entwickeln.

Microsoft: Laut noch unbestätigten Medienberichten will Microsoft in Kürze seine eigenen AI Chips vorstellen, die Nvidia direkte Konkurrenz beim Trainieren von Large Language Modellen machen sollen. Auch hier ist das Ziel selbstverständlich, die gegenwärtige Abhängigkeit von Nvidia und die damit direkt zusammenhängenden GPU Kosten zu reduzieren.

Auch Apple und Alibaba haben ihre eigenen AI Chips entwickelt, um ihre spezifischen Bedürfnisse im Bereich des maschinellen Lernens und der Cloud-Infrastruktur zu erfüllen. Und dann gibt es selbstverständlich auch noch neue junge Wettbewerber wie Graphcore, das ist eine aufstrebende britische Chip-Company, die den Intelligence Processing Unit (IPU) Chip entwickelt hat, speziell konzipiert für KI-Anwendungen.

Auch wenn die Situation unübersichtlich ist: Wenig überraschend ist in den kommenden Jahren von einem immer stärker werdenden Wettbewerb auch bei AI Chips auszugehen. Es spricht wenig dafür, dass Nvidia auf Dauer ein Quasi-Monopolist auf diesem Markt bleiben wird.

Die Chip-Industrie ist und bleibt auch im AI Zeitalter extrem zyklisch. Und sie wird mittelfristig auch wieder preissensitiv werden. Daher warne ich davor, das steile Wachstum und vor allem die traumhaften Margen, die in diesem und wohl auch im nächsten Geschäftsjahr bei Nvidia anstehen, zu lange in die Zukunft fortzuschreiben.

Die Bewertung der Nvidia Aktie

Die Nvidia Aktie ist für meinen Geschmack jenseits von Gut und Böse bewertet mit dem 34-fachen des Umsatzes der letzten 12 Monate bzw. dem >100-fachen des Cashflows in diesem Zeitraum.

Die Erwartungen an das laufende Geschäftsjahr FY24 sind spektakulär und liegen bei einem Umsatz von knapp $55 Mrd., das entspricht einem Wachstum von über 100% gegenüber Vorjahr (siehe hier die Analystenprognosen).

Aber der Markt preist diese herausragende Entwicklung längst ein. Selbst wenn der Nvidia Umsatz sich in den kommenden beiden Jahren nochmals verdoppeln würde (was in etwa den optimistischen Analystenschätzungen entspricht), dann würde das EV/Sales-Verhältnis bei gleich bleibendem Aktienkurs bis 2026 immer noch zweistellig sein.

Das ist viel zu viel - gerade in der sehr zyklischen Halbleiter-Industrie. Der Nvidia Umsatz ist nicht wiederkehrend und hat eine entsprechend niedrigere Bewertung verdient im Vergleich zu den SaaS-Herstellern mit ihrem auf regelmäßigen Subskriptionen basierenden Geschäftsmodell. Die Nvidia Aktie ist aktuell viel zu teuer.

Ich denke man kann die Situation von Nvidia heute ganz gut mit Cisco gegen Ende der 90er Jahre vergleichen. Cisco war der führende "Schaufelverkäufer" im damaligen Internet-Hype und schien mit seiner überlegenen Netzwerktechnologie unantastbar. Die Aktie wanderte damals in die Depots unzähliger US Kleinanleger und stieg 2000 auf atemberaubende Höchststände. Dann platzte die Dotcom-Blase. Die Cisco Aktie verlor über 90% und hat die alten Kurse aus 2000 bis heute nicht wieder erreicht, obwohl das Unternehmen seitdem seine Branche dominiert.

Ein erneuter Absturz der Nvidia Aktie - ähnlich wie 2022 - ist m.E. nur eine Frage der Zeit. Ich gehe davon aus, dass in den kommenden 10 Jahren mit der Nvidia Aktie keine gute Rendite zu erzielen ist.

Nichtsdestotrotz ist Nvidia ein herausragendes Unternehmen und ich warne davor, auf fallende Kurse zu spekulieren. Denn niemand kann vorhersehen, wann dieser Hype zu Ende ist und die Aktie auf den Boden der Tatsachen zurückkommt.

Wenn Du meine Meinung zu Nvidia und anderen Profiteure des AI Booms auch zukünftig hören bzw. lesen möchtest, dann kannst Du jetzt hier meinen kostenlosen wöchentlichen High-Growth-Investing Newsletter abonnieren.